所得拡大促進税制~1期目に雇用者給与等を支給していないと適用できないのか?~

所得拡大促進税制とは、給与等の支給額を前年と基準年度よりも増加させた場合に、増えた給料額の10%を法人税から控除できる制度です。

(控除限度額は法人税額の10%、中小企業等は20%までとなります。)

所得拡大促進税制の条件や制度の概要は「所得拡大促進税制を利用しよう」をご参照ください。

今回は、1期目に雇用者給与等の支給がなく2期目から給与等の支給を開始した場合に所得拡大促進税制を適用できるのか、という点について説明します。

所得拡大税制の要件

所得拡大税制の要件(中小企業者たる法人)は次の通りです。

1. 従業員給与の増加割合が一定の増加促進割合以上であること。

2. 雇用者急用等支給額≧比較雇用者給与等支給額

3. 平均給与等支給額>平均給与等支給額

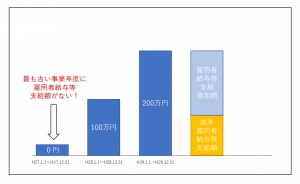

最も古い事業年度に給与等支給額がない場合とは

所得拡大税制は平成25年4月1日以後に開始した最も古い事業年度の雇用者給与等支給額を基準雇用者給与等支給額とします。しかし、下記のように最も古い事業年度に雇用者給与等支給額がなかった場合はどうすれば良いのでしょうか。

雇用者給与等支給額とは?

最初に、「雇用者給与等支給額」の定義について確認をしておきましょう。

雇用者給与等支給額とは、国内雇用者に対して支給する俸給、給料、賃金、歳費及び賞与並びに

これらの性質を有する給与の額で、当該適用事業年度において損金算入される金額をいいます。

ただし、役員の特殊関係者や使用人兼務役員に対して支給する給与や退職手当ては除かれます。

また、給与等に充てるため他の者(当該法人との間に連結完全支配関係がある他の連結法人を含みます)から支払を受ける金額がある場合には、その金額を控除する必要があります。

◆給与等に含まれるものの例:賃金、勤勉手当、残業手当など給与所得とされるもの

◆給与等に含まれないものの例:退職手当など給与所得とされないもの

※注 決算賞与については、損金算入される事業年度の雇用者給与等支給額に含まれます。

前提条件

1期目:H27.1.1~H27.12.31 雇用者給与等支給額無し

2期目:H28.1.1~H28.12.31 雇用者給与等支給額100万円

3期目:H29.1.1~H29.12.31 雇用者給与等支給額200万円

*1期目・2期目ともに赤字により所得拡大促進税制の適用不可。

3期目に利益がでたため、適用を検討しているとする。

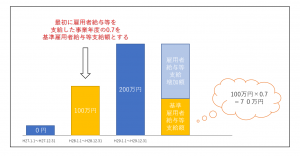

最初に雇用者給与等を支給した年が基準年度になる

上記のように、1期目(H27.1.1~H27.12.31には雇用者給与等支給額がなかった場合

最初に雇用者給与等を支給した2期目(H28.1.1~H28.12.31)が基準年度となります。

そして、基準雇用者給与等支給額=基準年度の雇用者給与等支給額×0.7の算式で求めます。

今回の例を使いますと基準事業年度の雇用者給与等支給額が100万円なので

、基準雇用者給与等支給額=1,000,000×0.7=700,000円が基準雇用者給与等支給額となります。

まとめ

雇用者給与等を支給している中小企業であれば、1期目もしくは最初に雇用者給与等を支給した事業年度は確実に所得拡大促進税制を適用できますので決算の際には必ずチェックしなければいけないポイントになります。