相続税対策!役員借入金DES のメリットとは?

中小企業、特に同族会社の中には、社長などの役員が会社に貸付を行っているケース(会社側では役員借入金・短期借入金などの科目)も多いのではないでしょうか。

相続対策などで、その役員借入金についてデット・エクイティ・スワップ(通称DES、以下DESと表記します)と呼ばれる手法がとられることがあります。

そのメリット・デメリットはどこにあるのでしょうか。

また、それを行う際の注意点はどこにあるのでしょうか。

DESとは

そもそもDESとはどのようなものなのでしょうか。

まず言葉の意味を見てみると、Debt(債務)Equity(純資産・資本)Swap(交換する)となり、債務と資本の交換を意味することがわかります。

役員借入金についてのDESについて、もう少し具体的に見てみると、

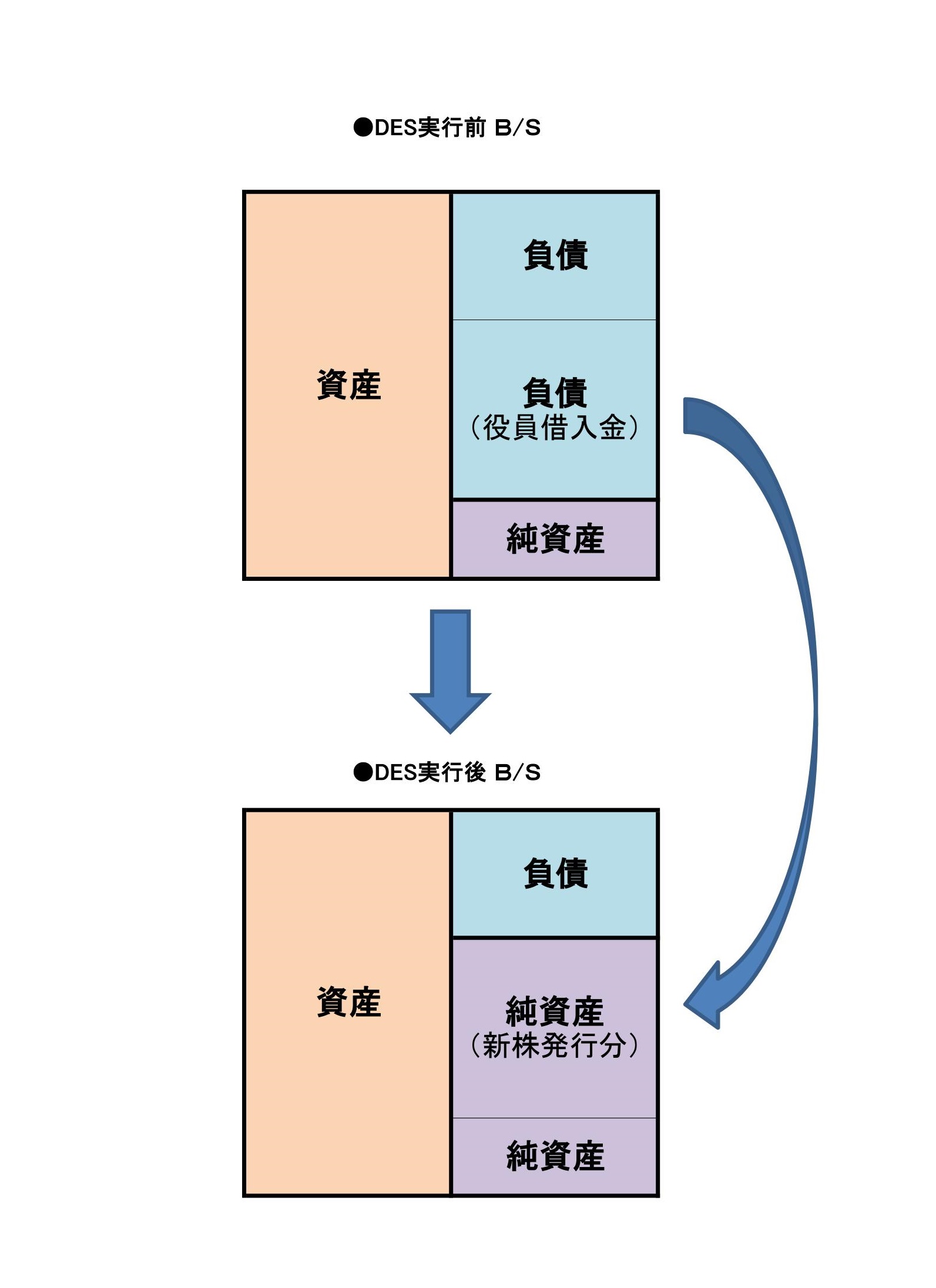

A法人がその法人役員であるBさんに1,000万円借入を行っていたとします。(役員借入金)Bさんはその貸付金(A法人側から見ると借入金)をもって、A法人に出資をし1,000万円分の株式を得ます。

すると、A法人の財務諸表の状態が改善されていることが分かります。(下記図参照)

税務上(法人税)の取扱い

では、この役員借入金によるDESは法人税法上、どのような取扱いになるのでしょうか。

税務上の考え方は、B役員側から見ると、A社株式を得る代わりにA社に対する貸付金をA社に譲渡、つまり出資したことになります。

また、この場合金銭ではなく、債権を譲渡したわけですから、現物出資に該当します。

税務上、現物出資が行われた場合には、適格・非適格の判定が行われます。

そして、この判定を行うとそもそもB役員は法人ではありませんから、非適格現物出資に該当することになります。(適格・非適格判定については割愛します)

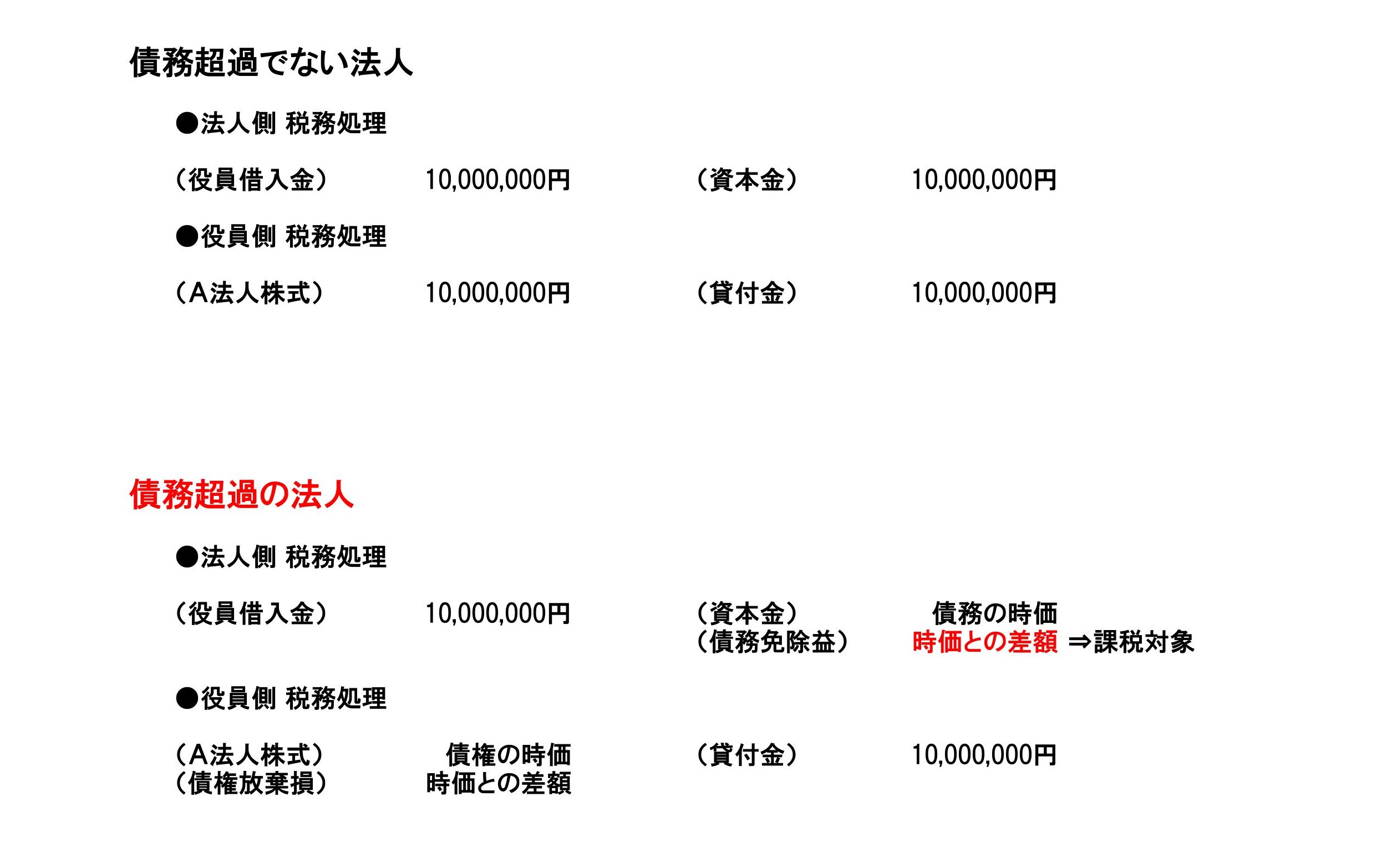

非適格現物出資を行った場合の税務上の取扱い(仕訳)は以下の通りとなります。

ここで1点問題が発生します。

税務上、非適格現物出資を行った場合、現物出資した資産を出資時点で時価評価し、その時価評価額をもって出資を行ったとみなします。

簡単に言うと、「外部にいったんその資産を売却し、その売却して入ってきた金銭をもって、出資を行ったとみなす」ということになります。

この場合、財務状態が健全な(純資産がプラス)法人であれば債務金額=時価として特に問題はありません。

しかし、そうではない法人の場合、出資時点ですべての資産を換金・売却しても債務を支払いきれないため、弁済能力を考えると債務金額=時価ではないのではないか?という疑問が生じます。

このことから平成18年度税制改正により、その時価評価した金額と債務金額との差額については債務消滅(免除)益として課税対象となりました。

よって特に債務超過の法人については、DESをする際に注意・検討が必要となります。

(参考)

債権・債務の時価評価の方法は、

①簿価評価

②適正評価手続に基づく評価

③金融商品に関する会計基準

④実態バランスシート(清算)による評価

など、具体的な評価方法は省きますが、いくつかの方法があります。

また、債務消滅(免除)益を回避しつつ、債務金額をの手法の1つとして「疑似DES」という手法が使われる場合があります。

手順としては

①役員がDESを行いたい債権金額(出資額)と同額の現金を用意する

②出資を行い、実際に法人口座に入金する(同時に役員は法人株式を取得します)

③その出資を受けた金額をもって、すぐに役員借入金を弁済する

上記の順で取引を行うことにより、いったん現金を用意する必要がありますが、税法上は債務消滅(免除)益に課税されるリスクを極力避けた状態でDESを行うことができます。(法人税法132条等を除く)

また、2つ目の注意点として、みなし贈与の発生があります。

こちらは、株主が複数いる場合、または出資によって株主が複数になる場合に注意が必要となります。

株主を出資者1人にするか、または、1株当たりの株価を算定し適正な価格をもって、出資を行う必要があります。

また、非上場株式の株価算定にあたっては、非常に計算が複雑となります。

メリットとデメリット

法人側(A法人)と債権者側(役員)でメリット・デメリットが発生します。

それぞれどのようなものが考えられるか見てみると

●DESを行うことによるメリット

債権者(法人) 財務状態の改善、企業価値の上昇、その債務についての元本返済・利息の支払義務がなくなる

債務者(役員) 相続対策(後述します)

●DESを行うことによるデメリット

債権者(法人) 資本金の増加により地方税(外形標準・均等割)、消費税課税事業者の資本金判定などの税負担の増加

債務者(役員) 債権から株式に変換されるため、法律上の弁済順位が下がる、利息収入がなくなる

上記のようなメリット・デメリットが考えられます。

相続対策メリット

役員借入金DESを行う上で最も大きなメリットと言えるのは、やはり相続税の節税効果ではないでしょうか。

オーナーが多額の法人に対する貸付金を持ったまま亡くなった場合、その貸付金は相続財産となり、通常であれば債権金額で評価され、そこに相続税が課されます。

しかし、その貸付金が株式に代わっていた場合、非上場株式を算定する際に評価金額が下がることが多く(類似業種比準など)、また、事業承継税制の適用の可能性もあります。

特に事業承継税制は平成30年度改正により最大で100%の納税猶予がありますから、大きな節税効果が期待できます。

まとめ

会社役員(特にオーナー役員)が会社への貸付金が膨らんできた際に、相続税対策としてよく検討される役員借入金のDESです。

メリットが非常に大きい分、実行する際にはさまざまな注意点があり、専門家への相談は必須と言えるでしょう。