消費税を納める要件は?必要な届出は?

消費税を納める必要がある法人や個人事業主の方は、

なにも全ての方が対象というわけではありません。

また、本来消費税を納めなくてはならないのに、失念してしまう可能性も大いにあります。

そのため、今回は消費税の納税についての注意点を簡単にではありますがご説明いたします。

消費税とは一体どんな税金なのか

消費税とは、消費一般に広く公平に負担を求める間接税です。

消費税の課税対象は、ほぼ全ての国内における商品の販売やサービスの提供、外国貨物の引き取りなどを対象としています。

なお、消費税は事業者に負担を求めるものではなく、

税金分は事業者が販売する商品やサービスの価格に含まれており、

最終的に商品を消費するまたはサービスの提供を受ける消費者が負担することとなります。

そして、消費者から預かった消費税を国へ納付するのは、事業者また保全地域からの外国貨物を引取る者ということになります。

消費税課税事業者と免税事業者

冒頭にお伝えしたとおり、全ての事業者が消費税を納めるわけではありません。

では、消費税の納税義務がある事業者(消費税課税事業者)」とは、どのような方が対象になるのでしょうか?

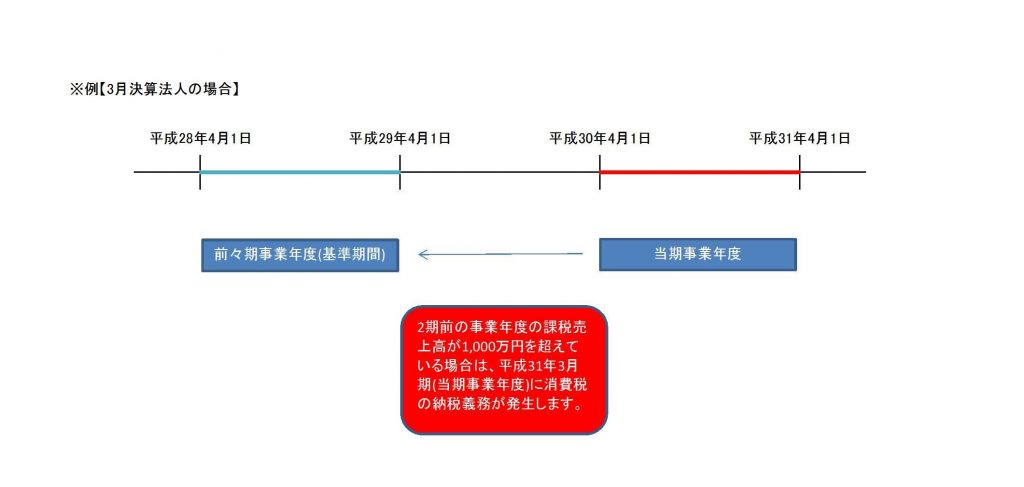

原則として、2期前の事業年度における課税売上高(消費税抜きの売上です。ただし、免税事業者の場合は税込み金額となります)が、

1,000万円を超える法人・個人事業主の方が「消費税の納税義務がある事業者」となります。

「消費税は最初の2年間が免税(納税の義務が免除されること)」というようなことを耳にされたことがあるかと思いますが、

これは消費税を課税するかどうかを、原則として2年前の売上高で判定するためだからです。

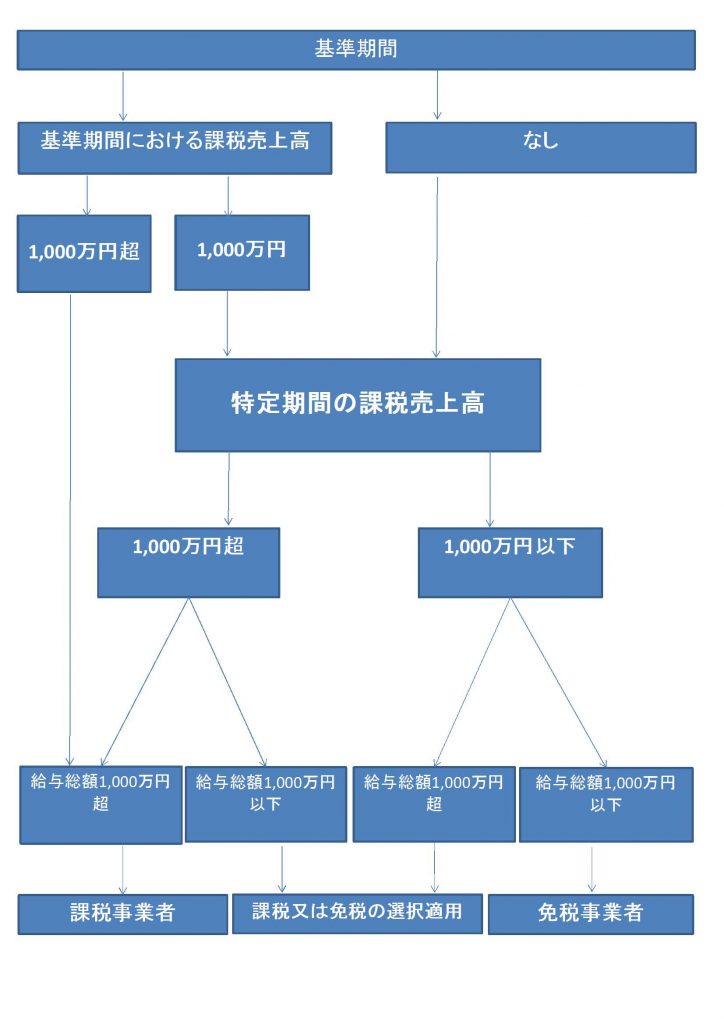

ただし、2期前の課税売上高が1,000万円を超えていなくても消費税の納税義務がある事業者もいます。

それは以下の2点です。

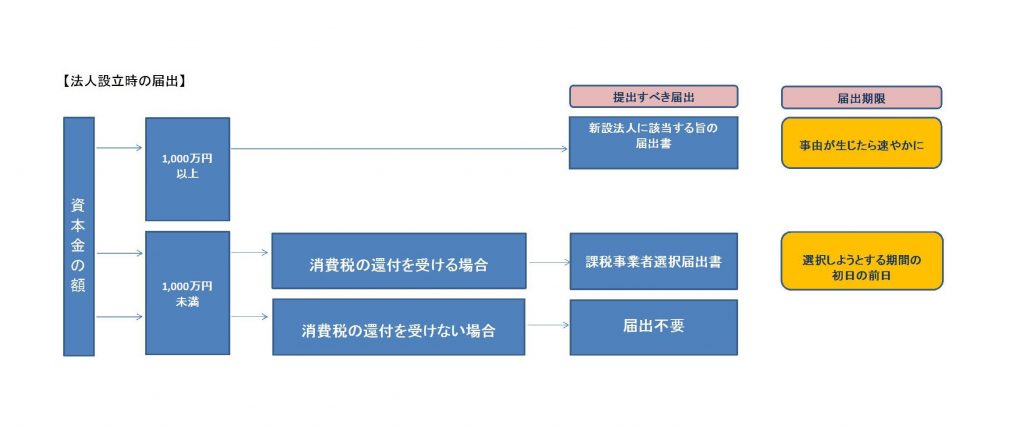

①資本金が1,000万円以上の法人を設立した場合

②前事業年度の開始6ヶ月間(特定期間)の売上が1,000万円を超える、

且つ6ヶ月間の給与・賞与支払額が1,000万円を超えていた場合

なお、上記とは別にあえて消費税の納税義務者(課税事業者)となる選択も可能です。

①消費税の還付を受けたい場合

また、注意点として、資本金が1,000万円以上であっても、2期前の課税売上高が1,000万円以下、特定期間の課税売上高、給与総額が1,000万円以下の場合は免税事業者となりますのでご注意ください。

ただ説明を聞いても分かりにくいと思いますが、

実際にフローチャートにすることで、さらによく分かることと思います。

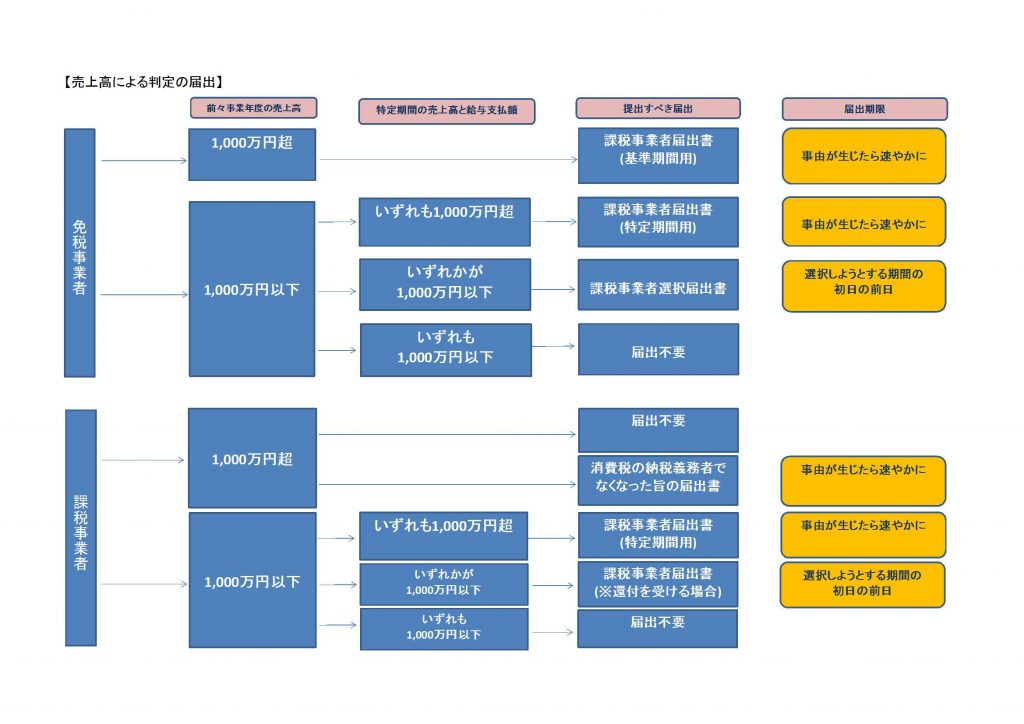

消費税について、必要な届出とは

つぎに、消費税関係について必要な届出についてみていきます。

上記でご説明した③のように、本来は納税義務がないにもかかわらず、あえて納税義務者になることで、消費税の還付を受ける場合などは特に注意しなければなりません。

たった1日であろうと、提出期限に間に合わなければ適用を受けられなくなるため、

必ず提出を忘れないようにお気を付けください。

まとめ

普段の生活のなかでよく耳にする消費税ですが、

いざ事業を始められた方など、実際に納税をする立場となったとき、

自身が課税事業者になるのか、はたまた免税事業者なのかを判断することは容易なことではないと思います。

特に自分から進んで消費税の課税事業者となることを選択したい場合は、十分注意しなければかえって不利になってしまうこともあります。

今回ご説明した届出書類については一部にすぎません。

その他にも原則課税とは別に簡易課税という課税方式を選択する場合に提出する“消費税簡易課税制度選択届出書”や、あえて課税事業者を選択した後免税事業者へ戻る場合に提出しなければならない“消費税課税事業者選択不適用届出書”など、消費税に関する届出書だけでも多くの種類があります。

当記事でもお分かりいただけたことと思いますが、それら届出書を提出するにも様々な規定が設けられているため、届出書を提出しただけで適用を受けられるとは限りません。

また、消費税は金額的な影響が大きいため、うっかり届出を出し忘れてしまうことのないよう、税理士等の専門家に相談することをおすすめいたします。