平成29年度改正 スピンオフ税制の概要

平成29年度改正 スピンオフ税制の概要

平成29年度創設 スピンオフ税制とは?

平成29年度の税制改正により「スピンオフ税制」が創設されました。

ではその「スピンオフ」とはいったいどんなものでしょうか。

また、その中で出てくる「適格」と「非適格」という用語はどんな意味を持つのでしょうか。

スピンオフとは

組織再編における「スピンオフ」とは、

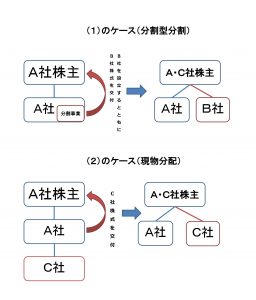

(1)会社(例としてA社とします)の特定部門・事業のみを切り出し独立会社(例としてB社とします)を設立し、そのA社株主に対しその新設したB社株式を交付することによりA社とB社は独立企業となるケース(分割型分割)

(2)A社の100%子会社(例としてC社とします)の株式の全てをA社株主に対し交付し、A社と支配関係があったC社の支配関係が解消され、A社とC社は独立企業となるケース(現物分配)

という組織再編の形を「スピンオフ」と呼んでいます。

(1)、(2)いずれにも共通するのは、もとのA社自身またはその支配関係から特定事業を切り離し、A社とは完全に独立したその特定事業を行う会社(B社やC社)を作り出す、という点になります。(下記図参照)

「適格」組織再編と「非適格」組織再編の違い

法人税法上、組織再編は適格組織再編と非適格組織再編の2つに分類することができます。

一定の「適格」要件を満たすものを「適格」組織再編、それ以外のものを「非適格」組織再編と呼んでいます。

適格要件を満たす場合とそうでない場合の課税上の取扱いの違いは以下となります。

「適格」組織再編…組織再編に伴う資産・負債の移動が簿価によって行われる、と同時にその株主等に対するみなし配当は生じない。

「非適格」組織再編…組織再編に伴う資産・負債の移動が時価によって行われる(時価評価による譲渡益・譲渡損の発生)、と同時にその株主等に対してみなし配当が発生する(配当金に対する課税)。

上記の違いにより「適格」組織再編であれば、組織再編時点での課税関係は一切発生しないため、課税の繰り延べが行われることとなります。

また、「非適格」の場合、みなし配当について源泉徴収する必要があり、その源泉徴収した税額を納付義務が発生します。

改正の前後の違い

「スピンオフ税制」の創設によりその創設前と創設後でなにが変わったのでしょうか。

その違いを見ていきます。

平成29年度税制改正「前」

冒頭で記述した、(1)のケースにおいて、B社株式のみをA社株主に交付したとしても、適格分割の要件として「分割後に分割法人(A社)と分割承継法人(B社)が同一の者(A社株主)による完全支配関係の継続見込み」が必要とされており、他の適格要件を満たしていたとしても、例えば、不採算事業を切り出し直後に解散・清算をする場合や、他の第三者へ分割直後にB社ごと売却する場合などはこの要件を満たさないこととなり、非適格分割として分割法人(A社)で時価による譲渡益課税、及び、その株主(A社株主)でみなし配当課税が行われることになっていました。

また、(2)のケースにおいてもA社株主にC社株式を現物分配する場合においては適格要件を満たさず、(1)と同様に時価による譲渡益課税、及び、その株主(A社株主)でみなし配当課税が行われることとなっていました。

平成29年度税制改正「後」

では平成29年度税制改正後(スピンオフ税制創設後)はどうなったかを見ていきます。

上記(1)、分割型分割のケース

①対価要件…分割法人株主に対し、分割承継法人株式のみを交付すること。(金銭不交付)

②非支配関係継続要件…分割法人が分割前に他の者による支配関係がないものであり、分割承継法人が分割後に継続して他の者による支配関係がないことが見込まれていること。

③主要資産及び負債の引継要件…分割法人の分割事業の主要な資産及び負債が分割承継法人に移転していること。

④従業者引継要件…分割法人の分割事業の従業者のおおむね 80%以上が分割承継法人の業務に従事することが見込まれていること。

⑤事業継続要件…分割法人の分割事業が分割承継法人において引き続き行われることが見込まれていること。

⑥特定役員継続要件…分割法人の役員又は重要な使用人が分割承継法人の特定役員となることが見込まれていること。

以上の6つの要件を満たす場合において、「適格」分割型分割として分割にかかる課税関係は生じないこととなります。

上記(2)、子会社株式の現物分配のケース(100%子会社限定)

①対価要件…親法人株主に対し、子法人株式のみを交付すること(金銭不交付)

②非支配関係継続要件…親法人が現物分配前に他の者による支配関係がないものであり、子法人が現物分配後に継続して他の者による支配関係がないことが見込まれていること。

③従業者引継要件…子法人の従業者のおおむね 80%以上がその業務に引き続き従事することが見込まれていること。

④事業継続要件…子法人の主要な事業が引き続き行われることが見込まれていること。

⑤特定役員継続要件…子法人の特定役員の全てがその現物分配に伴って退任をするものでないこと。

以上の5つの要件を満たす場合、適格分割型分割と同様に現物分配にかかる課税関係は生じません。

よって、いずれのケースにおいても一定の要件を満たせば、「スピンオフ」を行った場合において「適格」と取り扱われることになります。

スピンオフ税制創設の狙い

いままで日本の組織再編においてスピンオフ自体使われることがあまりなく、それに比べ、海外ではよく行われる手法でした。

そこでそれにならって日本でもスピンオフを行いやすくする、というのが目的となります。

また、スピンオフを行うことのメリットとしては、分割法人(親法人)と分割承継法人(子法人)は独立した企業となるため、意思決定の迅速・柔軟化、経営効率化、コングロマリット・ディスカウントの解消などの効果が期待されています。

まとめ

ある程度規模の大きい企業向けの税制とはなりますが、中小企業においても事業売却の際などに適用が考えられる場面はあるかと思います。

ただし、上述したように適用要件が細かく決まっているため、その適用には注意が必要となります。