役員社宅を活用した節税手法 タワーマンションは要注意!

目次

社宅活用による節税

役員の自宅を法人で契約することで、社宅として取り扱うことができます。

社宅が賃貸である場合は、賃料を法人が負担し、経費計上することが可能となり、一定の節税効果が期待できます。

社宅が自己所有である場合、法人負担の賃料は発生しませんが、減価償却費の経費計上が可能となり、一定の節税効果が期待できます。

ただ、節税効果を期待する場合は、全額法人負担とするのではなく、役員から適正賃料を徴収する必要があります。

この適正賃料のことを賃貸料相当額と言います。

※従業員社宅の計算の考え方は異なるため、今回は役員社宅に絞ってご説明いたします。

賃貸料相当額を徴収しないとどうなるのか?

役員の家賃負担が、賃貸料相当額よりも低い場合は、法人から役員に対して経済的利益の供与があったとみなされます。

具体的には、実際の負担額と賃貸料相当額の差額が、役員への給与として課税されてしまいます。

賃料相当額の計算方法(役員の場合)

役員社宅の賃料相当額の計算方法は以下3パターンに分かれています。

① 小規模な住宅

② 小規模な住宅でない場合

③ 豪華な住宅

イメージとしては、①→ ②→ ③の順番で賃料相当額が高くなります。

「賃料相当額が低い=法人負担が大きくなり節税効果が高い」となるため、

節税の観点から考えると①小規模な住宅に該当することが好ましくなります。

①小規模な住宅の場合

小規模な住宅とは?

以下の住宅が小規模な住宅に該当します。

(A)法定耐用年数が30年以下の建物の場合には床面積が132平方メートル以下である住宅

(B)法定耐用年数が30年を超える建物の場合には床面積が99平方メートル以下である住宅

実例に当てはめて解説すると、木造住宅は(A)に該当し、鉄筋鉄骨造住宅は(B)に該当します。

木造住宅は132平方メートル以下、筋鉄骨造の住宅は99平方メートル以下であれば、

小規模な住宅に該当することになります。

賃料相当額の計算式(小規模な住宅の場合)

次の(1)から(3)までの合計額が賃貸料相当額になります。

(1)(その年度の建物の固定資産税の課税標準額)×0.2パーセント

(2)12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

(3)(その年度の敷地の固定資産税の課税標準額)×0.22パーセント

②小規模な住宅でない場合

賃料相当額の計算式(小規模な住宅ではない場合)

小規模な住宅に該当しない場合の賃料相当額の計算式は以下となります。

<自社所有の社宅の場合>

次のイとロの合計額の12分の1が賃貸料相当額になります。

イ (その年度の建物の固定資産税の課税標準額)×12パーセント

※法定耐用年数が30年を超える建物の場合には10パーセンを乗じます。

ロ (その年度の敷地の固定資産税の課税標準額)×6パーセント

<他から借り受けた住宅等を貸与する場合>

会社が家主に支払う家賃の50パーセントの金額と、上記<自社所有の社宅の場合>

で算出した賃貸料相当額とのいずれか多い金額が賃貸料相当額になります。

③豪華な住宅の場合

豪華な社宅とは?

床面積が240平方メートルを超えるもののうち、取得価額、支払賃貸料の額、内外装の状況等各種の要素を総合勘案して判定します。

なお、床面積が240平方メートル以下のものであっても、一般に貸与されている住宅等に設置されていないプール等の設備や役員個人のし好を著しく反映した設備等を有するものについては、いわゆる豪華社宅に該当することとなります。

賃料相当額の計算式(豪華な社宅の場合)

住宅の利用につき通常支払うべき賃貸料

言い換えれば、全額を役員個人負担とする必要があります。

床面積判定の注意点

これらの床面積の判定においては、区分所有の建物は共用部分の床面積をあん分し、

専用部分の床面積に加えたところで判定が必要となります。

賃貸借契約書には専有部分面積のみが記載されているケースが多いことから、

賃貸借契約書の床面積だけでの判定には注意が必要です。

床面積はどの書類で判断すれば良いのか?

では、共用部分を加えた床面積はどの書類を見れば分かるのでしょうか?

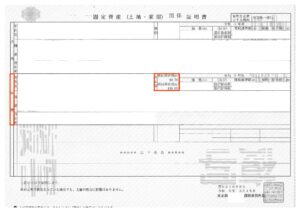

「固定資産税課税明細書」や「固定資産評価証明書」に記載の『現況床面積』で確認することができます。

赤枠部分に『登記床面積』と『現況床面積』が記載されています。

タワーマンションは要注意!!

タワーマンションなど共用部分が広いマンションの場合は要注意です。

実際の事例として、タワーマンションの面積をあげておきます。

(タワーマンションA)

登記床面積:67.04㎡ → 現況床面積:98.05㎡

(タワーマンションB)

登記床面積:90.76㎡ → 現況床面積:150.65㎡

(タワーマンションC)

登記床面積:95.46㎡ → 現況床面積:147.43㎡

どのタワーマンションも共用部分を含む現況床面積が、登記床面積の1.5倍程度になっています。

(タワーマンションA)は99㎡以下であるためギリギリ小規模な住宅に該当します。

(タワーマンションB C)は現況床面積が99㎡を超えているため小規模な住宅には該当しません。

賃貸借契約書面積や登記簿面積だけを見て、99㎡以下と判断してしまうと、

誤った賃料相当額の計算になる恐れがあります。

確認書類の取得方法

書類取得方法

「固定資産税課税明細書」は毎年1月1日時点の所有者に送付される書類です。

「固定資産評価証明書」は管轄の市区町村で取得が可能です。

自己所有物件の場合

送られてきた「固定資産税課税明細書」を見れば確認できます。

賃貸物件の場合

賃借人に「固定資産税課税明細書」は送られてこないため、確認をためには別途対応が必要となります。

まずは、管理会社や大家さんに「固定資産税課税明細書」の開示が可能かどうか確認してみると良いでしょう。

開示が難しい場合は、賃貸人の立場であっても「固定資産評価証明書」の取得は可能です。

必要な場合は、市区町村で取得しましょう。

社宅をうまく活用できていないケースあり

実務を行っていると、

「役員社宅を利用していない」

「詳細計算をしないまま家賃の50%を個人負担している」

といったケースを目にすることがあります。

特に賃貸物件の場合は、固定資産税課税明細書が送られてこないことから、

保守的に50%負担としている場合もあるようです。

詳細計算を行うことで、個人負担を減らし法人の節税効果を高められる可能もあります。

法人の方は一度検討してみることをおすすめします!